自 2023 年起,广义意义上的全球的 IT 支出存在一些不确定性,但长期密切关注着云计算细分市场的 Synergy Research,非常看好各种形式的云计算支出。

事实表明,Synergy Research 认为 IT 支出横跨了整个云服务和基础设施行业,云运营商和硬件、软件及服务供应商(即所谓的公共云生态系统)的总收入在 2022 年增长了 21%,达到 5440 亿美元。并在其预测中进一步表示,整个云生态系统的销售额将在未来四年内翻一番,超过 1 万亿美元。

翻倍将意味着 1.09 万亿美元的销售额,即过去四年的 CAGR 是 26%。Synergy Research 的首席分析师兼研究总监 John Dinsdale,由于不方便说明 2023 年的具体预测是什么,Synergy Research 出于生计只能假设这个 26% 的 CAGR 代表了 2023 年的增长。

正如我们在 10 月份报告的那样,Gartner 将其称为“数据中心系统”的销售额在 2021 年定为 1895 亿美元,在 2022 年增长 10.4%,达到 2092 亿美元,预计 2023 年减至 3.4%,达到 2163 亿美元。核心 IT 支出方面,如果把软件和 IT 服务加进去,Gartner 认为整个支出在 2021 年增长了 12.8%,达到了 2.13 万亿美元。而更重要的是,Gartner 预测 2022 年该支出将增长 6%,达到 2.26 万亿美元,并进一步表示 2023 年将增长 8.7%,达到 2.45 万亿美元,增长几乎完全由企业软件的支出增长来驱动。

通过比较这两个数据集,我们可以清楚地看到,云计算生态系统的增长速度超过了 IT 整体的增长速度,并且有望在未来一年继续保持这种增长。

有趣的是,Synergy Research 表示,在这段时间里,“运营中的超大规模数据中心”的数量将会只增加 50%。Synergy Research 首席分析师兼研究主管 John Dinsdale 补充说,在未来四年内,数据中心的网络容量将增加 65% 以上。

计算“超大规模(hyperscale)”数据中心的数量是非常有趣的,它不是云区域(Cloud Region),而是具有单一网络的独立的数据中心,将它们所有的设备连接成一个巨大的虚拟化机器,进而构成一个云区域。必须始终记住,这些数据中心的一部分是用于让内部开发的应用程序在被 The Next Platform 称为“超大规模企业”的应用程序在基础设施上运行,而支撑它的云硬件是一种销售成本。一些超大规模的公司根本没有云计算业务,如美国的 Facebook 和中国的字节跳动(旗下有包括 TikTok 在内的几十个应用程序)。在美国,谷歌、微软甚至 AWS 都有应用和存储服务,这些服务实际上最好归类为 SaaS,阿里巴巴、百度和腾讯也是如此。我们这么说不是在挑毛病,而是为了指出,“超大规模”是一个非常精确的东西,它指的是那些免费或廉价的应用程序以及构成它的硬件和软件。“超大规模”并不是指云,不是以某种形式按量来出租的。

“我们非常密切地跟踪这个数字,”Dinsdale 在和 The Next Platform 的谈话中提到超大规模数据中心的数字时说,“去年 12 月,运营中的超大规模数据中心的数量超过了 850 个,这个数字每年增长约 100 个。它们都是大型的数据中心,不包括 CDN 节点、小型本地 POP 以及相对较小的边缘部署。它也不包括所有正在进行中的数据中心(计划中、开发中或即将推出),不然又增加了 420 个。”

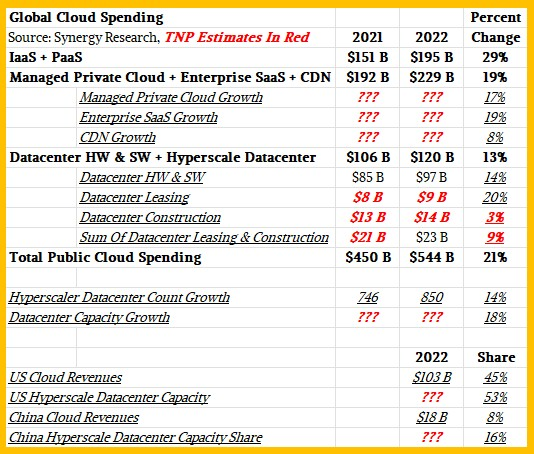

以下是 Synergy Research 发布的 2022 年公共云生态系统的图表:

我们不再使用“公共”这个词来谈论云,因为这没有什么公共性。云确实是公用事业,但肯定不像其他管理电力、天然气或水的分配等公用事业那样受到监管。

上面的图表显示的是增长率,而不是收入,所以在查阅的时候要仔细。我们参考了 Synergy Research 综合报告中的几个数字以及 Dinsdale 提出的一些意见,制作了下面的表格来显示 Synergy Research 发布的收入水平以及增长率:

为了得到增长率,我们打印了图表并测量了条形图,利用这些数据就可以计算出 Synergy Research 数据中 2021 年某些部分的收入。Dinsdale 告诉我们,2022 年用于云和超大规模企业的数据中心硬件和软件的销售额是 1200 亿美元,其中 81% 用于购买硬件和软件,19% 用于数据中心的租赁(包括设备和设施)以及物理数据中心的自建。

我们没有足够的数据来计算出有多少费用是用来租赁数据中心的,有多少是用于自建的,但是如果做一个假设,就可以计算出数据中心下所有缺失的数据。目前所知道的是,Synergy Research 图表中缺少了自建数据中心的条形图。由于两个细分市场(软硬件和租赁)分别增长了 14% 和 20%,而整个分类只增长了 13%,所以自建数据中心的增长或下降率幅度一定很小。按照四六来拆分,粗体红色斜体显示了 2022 年数据中心租赁和自建数据中心的估计数字。

我们没有足够的信心来估计托管私有云、企业 SaaS 和 CDN 这几个细分市场的增长情况,但我们从条形图中已经知道了相应的增长率。

正如所看到的,“公共云生态系统”数据集将数据中心的硬件和软件的云支出与终端用户的云支出混合在了一起,这样做是否明智值得商榷。但是,正如 Synergy Research 所展示的那样,将数据分开意味着我们可以将业务拆开。按照我们的思路,数据中心容量的支出是实际出售的云 IaaS 和 PaaS 服务的销售成本。同样,在一个或多个云上运行应用程序的 SaaS 供应商,它的 IaaS 或 PaaS 服务是其 SaaS 产品的销售成本。

Synergy 提供了美国和中国的云计算收入和云容量的细分,从表中可以看出,在收入方面,美国完全超过了中国。因为 Dinsdale 需要对容量保密,所以我们没法知道数据中心的具体数字(关键 IT 业务负载多少兆瓦来表示),但我们知道美国占了总容量的 53%,而中国只有 16%。

原文链接:

https://www.nextplatform.com/2023/01/26/cloud-spending-to-top-1-trillion-in-four-years/